Digitale Optionen können von Privatanlegern bereits seit 2009 gehandelt werden – und entsprechend vielfältig ist mittlerweile auch die Anzahl der verschiedenen Broker, die ihren Kunden den Handel Digitaler Optionen. Die Digitalen Optionen, die auch als Binäre Optionen oder als Binäroptionen bekannt sind, zeichnen sich dabei durch ein leicht verständliches Prinzip aus, das auch von Einsteigern schnell verinnerlicht werden kann. Allerdings darf man das Verlustrisiko, das mit dem Handel Digitaler Optionen einhergeht, trotzdem auf keinen Fall vernachlässigen. Damit Sie möglichst gut vorbereitet in den Binäroptionshandel starten und sich dabei gleich für den richtigen Broker entscheiden können, haben wir hier die wichtigsten Informationen zum Handel Digitaler Optionen zusammengefasst.

Wichtige Fakten zu Digitale Optionen Brokern:

- Rund 10 seriöse Digitale Optionen Broker stehen in unserem Vergleich zur Auswahl

- IQ Option hat sich dabei als Testsieger etablieren können

- Das beste Demokonto finden Trader ebenfalls bei IQ Option vor

- Gerade Einsteiger sollten auf keinen Fall auf ein Demokonto verzichten

- Auch ein persönlicher Binäre Optionen Broker Vergleich darf nicht fehlen

- Prüfen Sie dabei neben dem Angebot auch die Seriosität des Brokers

- Nehmen Sie hierfür die Regulierung und die Einlagensicherung unter die Lupe

1. Was muss man beim Handel von Digitalen Optionen beachten?

In erster Linie müssen Trader, die mit Digitalen Optionen Erfahrungen sammeln möchten, das Verlustrisiko beachten: Auch beim Binäroptionstrading handelt es sich um Börsengeschäfte, die grundsätzlich einem hohen Verlustrisiko unterliegen. Selbst Profi-Trader fahren beim Handel Digitaler Optionen immer wieder Verluste ein, die es daraufhin auszugleichen gilt. Als besonders vorteilhaft erweist es sich dabei, dass die Verluste beim Handel Digitaler Optionen begrenzt sind – Trader wissen dementsprechend immer, wie viel Geld sie pro Position verlieren können. Wiederum ist allerdings auch die Rendite beim Handel Digitaler Optionen begrenzt: Zwischen 70 und 90 Prozent sind pro Position möglich. Dabei gilt in der Regel: Je höher die Rendite, desto höher das Verlustrisiko der Position.

In erster Linie müssen Trader, die mit Digitalen Optionen Erfahrungen sammeln möchten, das Verlustrisiko beachten: Auch beim Binäroptionstrading handelt es sich um Börsengeschäfte, die grundsätzlich einem hohen Verlustrisiko unterliegen. Selbst Profi-Trader fahren beim Handel Digitaler Optionen immer wieder Verluste ein, die es daraufhin auszugleichen gilt. Als besonders vorteilhaft erweist es sich dabei, dass die Verluste beim Handel Digitaler Optionen begrenzt sind – Trader wissen dementsprechend immer, wie viel Geld sie pro Position verlieren können. Wiederum ist allerdings auch die Rendite beim Handel Digitaler Optionen begrenzt: Zwischen 70 und 90 Prozent sind pro Position möglich. Dabei gilt in der Regel: Je höher die Rendite, desto höher das Verlustrisiko der Position.

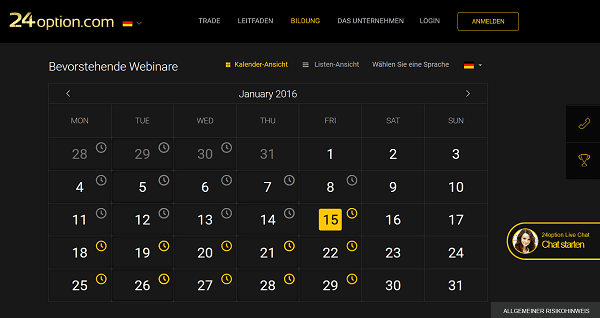

24Option kann im Vergleich speziell durch sein Bildungsangebot begeistern

Bevor man mit Digitalen Optionen Erfahrungen machen kann, sollte man sich ein umfassendes Hintergrundwissen zum Binäroptionshandel aneignen. Dies geschieht heutzutage in erster Linie online: Machen Sie sich deshalb die YouTube-Kanäle erfolgreicher Trader zunutze, durchstöbern Sie Online-Ratgeber und tauschen Sie sich in Online-Foren mit anderen Händlern über Digitale Optionen aus. Auch Fachlektüre zum Binäroptions- und zum Börsenhandel im Allgemeinen kann eventuell hilfreich sein. Darüber hinaus stellen auch die Broker selbst ihren Kunden häufig ein umfangreiches Bildungsangebot zur Verfügung, das sich meist aus folgenden Bereichen zusammensetzt:

- Webinare

- eBooks

- Lernvideos

- Schriftliche Leitfäden

- Interaktive Lernangebote

Haben Sie sich mithilfe dieser Angebote ein umfassendes Hintergrundwissen zum Binäroptionshandel angeeignet, können Sie den praktischen Handel in Angriff nehmen – allerdings nicht mit realem Geld! Versuchen Sie stattdessen, ein Demokonto bei einem der Broker zu eröffnen, die ein solches Handelskonto mit virtuellem Kapital anbieten. Bislang sind Demokonten nur bei wenigen Brokern zu finden, weshalb Sie auf der Suche nach einem solchen Handelskonto mit virtuellem Kapital unseren Vergleich nutzen sollten. Daraufhin können Sie das Demokonto nutzen, um als Anfänger erste Schritte im Binäroptionshandel zu machen, als Fortgeschrittener eigene Handelsstrategien zu entwickeln und als Profi die Funktionen der Handelsplattformen genauer kennenzulernen. Konnten Sie schließlich auch im Demokonto erste Erfolge erzielen, sind Sie bereit für den Handel mit Echtgeld.

Haben Sie sich mithilfe dieser Angebote ein umfassendes Hintergrundwissen zum Binäroptionshandel angeeignet, können Sie den praktischen Handel in Angriff nehmen – allerdings nicht mit realem Geld! Versuchen Sie stattdessen, ein Demokonto bei einem der Broker zu eröffnen, die ein solches Handelskonto mit virtuellem Kapital anbieten. Bislang sind Demokonten nur bei wenigen Brokern zu finden, weshalb Sie auf der Suche nach einem solchen Handelskonto mit virtuellem Kapital unseren Vergleich nutzen sollten. Daraufhin können Sie das Demokonto nutzen, um als Anfänger erste Schritte im Binäroptionshandel zu machen, als Fortgeschrittener eigene Handelsstrategien zu entwickeln und als Profi die Funktionen der Handelsplattformen genauer kennenzulernen. Konnten Sie schließlich auch im Demokonto erste Erfolge erzielen, sind Sie bereit für den Handel mit Echtgeld.

Bevor Trader mit Digitalen Optionen Erfahrungen sammeln können, müssen Sie sich dem Verlustrisiko bewusst sein, das damit einhergeht, und sich ein umfassendes Hintergrundwissen zum Börsengeschehen und zum Binäroptionshandel im Besonderen aneignen. Hierfür können YouTube-Kanäle, Online-Ratgeber und Webforen ebenso hilfreich sein wie die Bildungsangebote der Broker, die sich meist aus Webinaren, schriftlichen Leitfäden und Lernvideos zusammensetzen. Zu guter Letzt erfolgt daraufhin schließlich der Handel mit virtuellem Kapital im Demokonto.

Hervorragende digitale Optionen Erfahrungen haben wir mit IQ Option gemacht.

2. Die 5 Merkmale eines seriösen Digitale Optionen Brokers

Um mit Digitalen Optionen Erfahrungen zu sammeln, ist nicht nur ein hohes Maß an Erfahrung und Hintergrundwissen nötig, sondern Trader müssen sich darüber hinaus auch auf ihren Broker und dessen Angebot verlassen können. Aus diesem Grund ist ein Binäre Optionen Broker Vergleich vor der Eröffnung eines Handelskontos unbedingt nötig. Trader sollten bei diesem Vergleich nicht nur das Angebot des Unternehmens anhand ihrer persönlichen Erwartungen unter die Lupe nehmen, sondern sich darüber hinaus auch von dessen Seriosität überzeugen. Einen seriösen Broker erkennt man in der Regel an 5 wichtigen Merkmalen, die wir hier mit Ihnen teilen möchten.

Um mit Digitalen Optionen Erfahrungen zu sammeln, ist nicht nur ein hohes Maß an Erfahrung und Hintergrundwissen nötig, sondern Trader müssen sich darüber hinaus auch auf ihren Broker und dessen Angebot verlassen können. Aus diesem Grund ist ein Binäre Optionen Broker Vergleich vor der Eröffnung eines Handelskontos unbedingt nötig. Trader sollten bei diesem Vergleich nicht nur das Angebot des Unternehmens anhand ihrer persönlichen Erwartungen unter die Lupe nehmen, sondern sich darüber hinaus auch von dessen Seriosität überzeugen. Einen seriösen Broker erkennt man in der Regel an 5 wichtigen Merkmalen, die wir hier mit Ihnen teilen möchten.

- Regulierung

Ein seriöser Broker wird in erster Linie durch eine bekannte Finanzaufsichtsbehörde reguliert – dies ist der Grundstein für die Arbeit eines seriösen Anbieters. Häufig werden die Digitale Optionen Broker dabei durch die zypriotische CySEC reguliert – darüber hinaus haben sich auch die deutsche BaFin und die britische FCA als vertrauenswürdig erwiesen. - Einlagensicherung

Jeder Digitale Optionen Broker muss innerhalb der EU eine gesetzliche Einlagensicherung sicherstellen, die das Kapital der Kunden für den Fall einer Insolvenz bis zu einem Betrag von 100.000 Euro vor unverschuldeten Verlusten absichert. Besonders kundenfreundliche Broker bringen darüber hinaus auch eine freiwillige Einlagensicherung mit, bei der sie mit einem Teil ihres Eigenkapitals für die Verluste der Kunden aufkommen. Wichtig für ein Mindestmass an Verbraucherschutz! - Transparenz

Ein seriöser Digitale Optionen Broker hat keine Geheimnisse vor seinen Kunden, sondern er versorgt sie stattdessen mit allen nötigen Informationen, die sie für einen erfolgreichen Handel benötigen. Neben Informationen zu den Handelskonditionen gehören dazu auch Angaben zum Hintergrund des Brokers und Bildungsangebote, die dem Kunden dabei helfen, den Binäroptionshandel besser zu verstehen. - Kundensupport

Ein gut erreichbarer Kundensupport darf bei einem modernen Broker nicht mehr fehlen: Deutschsprachige Mitarbeiter sollten mindestens per Telefon, Fax, E-Mail und Post erreichbar sein – besonders wünschenswert sind dabei zudem auch Kontaktmöglichkeiten per Live-Chat, Live-Support und Rückruffunktion. Prüfen Sie die Kompetenz des Kundensupports nach Möglichkeit bereits im Vorfeld bei Ihrem Binäre Optionen Broker Vergleich. - Erfahrungen

Zu guter Letzt sollten Sie schließlich auch herausfinden, wie die Erfahrungen anderer Trader und der Experten aussehen. Überprüfen Sie deshalb, ob Ihr Favorit bereits verschiedene Auszeichnungen von bekannten Institutionen entgegennehmen konnte und welche Bereiche des Angebots dabei ausgezeichnet wurden. Durchstöbern Sie darüber hinaus auch Online-Foren, um sich mit den Erfahrungen der echten Kunden des Unternehmens vertraut zu machen.

Damit Sie bei Ihrem persönlichen Binäre Optionen Broker Vergleich nicht völlig von 0 an beginnen müssen, haben wir hier die beliebtesten Anbieter im Überblick für Sie zusammengestellt:

| Broker | Max. Rendite | Min. Handelssumme | Mindesteinlage | Demokonto |

| IQ Option | 91 Prozent | 1 Euro | 10 Euro | Ja |

| 24Option | 88 Prozent | 24 Euro | 500 Euro | Ja |

| Anyoption | 81 Prozent | 25 Euro | 200 Euro | Nein |

Bevor Sie mit dem Handel über einen Digitale Optionen Broker beginnen, sollten Sie einen umfassenden Binäre Optionen Broker Vergleich durchführen, um den Broker mit dem besten Angebot zu finden. Prüfen Sie das Angebot dabei anhand ihrer persönlichen Kriterien und stellen Sie darüber hinaus sicher, dass Ihr Favorit seriös arbeitet, indem Sie die Regulierung, Einlagensicherung, Transparenz und die Erfahrungen der Experten und der Kunden unter die Lupe nehmen und sich mit dem Kundensupport in Verbindung setzen, um dessen Kompetenz zu testen.

Jetzt zum Testsieger AvaTrade!CFD Service - 71% verlieren Geld3. Fazit: Der Broker ist für Trader stets von größter Bedeutung

Möchte man mit Digitalen Optionen Erfahrungen sammeln, muss man sich im Vorfeld ein umfassendes Hintergrundwissen aneignen. Hierfür können YouTube-Videos ebenso hilfreich sein wie Online-Foren und die Bildungsangebote der Broker, die sich häufig aus eBooks, Lernvideos und Webinaren zusammensetzen. Schließlich darf natürlich auch ein Demokonto nicht fehlen – kann man dieses bei einem seriösen und kundenfreundlichen Broker eröffnen, dann ist dies natürlich umso besser. Prüfen Sie die Anbieter hierfür zunächst auf ihr Angebot und daraufhin auch auf ihre Seriosität, indem sie die Regulierung, Einlagensicherung und den Kundensupport unter die Lupe nehmen. In unserem Vergleich hat sich dabei IQ Option als besonders kundenfreundlich erwiesen.

Möchte man mit Digitalen Optionen Erfahrungen sammeln, muss man sich im Vorfeld ein umfassendes Hintergrundwissen aneignen. Hierfür können YouTube-Videos ebenso hilfreich sein wie Online-Foren und die Bildungsangebote der Broker, die sich häufig aus eBooks, Lernvideos und Webinaren zusammensetzen. Schließlich darf natürlich auch ein Demokonto nicht fehlen – kann man dieses bei einem seriösen und kundenfreundlichen Broker eröffnen, dann ist dies natürlich umso besser. Prüfen Sie die Anbieter hierfür zunächst auf ihr Angebot und daraufhin auch auf ihre Seriosität, indem sie die Regulierung, Einlagensicherung und den Kundensupport unter die Lupe nehmen. In unserem Vergleich hat sich dabei IQ Option als besonders kundenfreundlich erwiesen.

FAQ: Die wichtigsten Fragen und Antworten im Überblick

Gibt es Unterschiede zwischen Binären Optionen und Digitalen Optionen?

Es gibt grundsätzlich keine Unterschiede zwischen Binären und Digitalen Optionen – beide Bezeichnungen sind im Grunde Synonyme. Bezeichnet man die Handelsart als „Binäre Optionen“, geht man auf die beiden Auswahlmöglichkeiten (Call und Put) beim Handel ein, wohingegen bei der Bezeichnung als „Digitale Optionen“ die Tatsache im Vordergrund steht, dass es sich bei dieser Form von Optionen um reine digitale Produkte handelt, die nicht physisch greifbar sind.

Wie findet man den besten Digitale Optionen Broker?

Um den besten Digitale Optionen Broker zu finden, kann man sich in erster Linie unseren Binäre Optionen Broker Vergleich zunutze machen. Daraufhin darf jedoch auch ein ganz individueller Vergleich nicht fehlen, bei dem man die Anbieter auf ihre Konditionen, Basiswerteangebote und ihren Service untersucht. Stimmen diese Faktoren, darf selbstverständlich auch ein Blick auf die Regulierung und die Einlagensicherung des Brokers nicht fehlen, um festzustellen, ob es sich dabei um einen seriösen Anbieter handelt. Hierüber können zudem auch der Kundensupport und die vorhandenen Auszeichnungen entscheidend sein.

Wie wichtig ist ein Digitale Optionen Demokonto?

Ein Digitale Optionen Demokonto darf im Handelsalltag auf keinen Fall fehlen, weshalb Trader ein solches Konto mit virtuellem Kapital unbedingt in Anspruch nehmen sollten, sofern es angeboten wird. Einsteiger können hier mit Digitalen Optionen Erfahrungen sammeln, während Fortgeschrittene das Konto nutzen können, um Handelsstrategien zu entwickeln. Selbst für Profis kann ein solches Demokonto von Nutzen sein, um die Funktionen der Handelsplattformen unter die Lupe zu nehmen.

Wie viel Geld muss man in den Handel Digitaler Optionen investieren?

Wie viel Geld man investieren muss, ist von der Höhe der Mindesteinlage der Broker abhängig. Diese beläuft sich für gewöhnlich auf 200 Euro bis 250 Euro – möchte man jedoch auch als Einsteiger einige Verluste verkraften können, erweist sich eine entsprechend höhere Einlage um die 500 Euro in der Regel als empfehlenswerter. Allerdings sollten Trader trotzdem beachten, nur so viel Geld einzuzahlen, wie sie auch verlieren können.

Wie kann man sich ansonsten über den Handel informieren?

Um mit Digitalen Optionen Erfahrungen zu sammeln, können Trader sich YouTube-Videos und Online-Foren zunutze machen, mit denen sie sich mit anderen Tradern austauschen können. Darüber hinaus sich häufig auch die Bildungsangebote der Broker mit ihren Webinaren und Lernvideos für Trader von Nutzen, ebenso wie die Demokonten, die von einigen Unternehmen zur Verfügung gestellt werden.

Noch nicht genug?

Wenn Sie nähere Informationen zum Angebot der Broker und zum Handel im Allgemeinen benötigen, bevor Sie mit Digitalen Optionen Erfahrungen sammeln können, dann sollten Sie sich unseren Ratgeber-Bereich zunutze machen. Erfahrungsberichte zum Angebot der Unternehmen erwarten Sie darüber hinaus auch in unserem Binäre Optionen Broker Vergleich sowie im Demokonto Vergleich.

Die wichtigsten Infos im Überblick

Um mit Digitalen Optionen Erfahrungen zu sammeln, müssen Trader sich im Vorfeld ein umfassendes Hintergrundwissen aneignen. Daraufhin können Sie mit dem Binäre Optionen Broker Vergleich beginnen, um letztendlich ein Handelskonto bei einem seriösen und kundenfreundlichen Digitale Optionen Broker eröffnen zu können. Binäre Optionen sind riskant und eignen sich nicht für jeden Anleger. Wer handeln möchte, hat mit IQ Option einen seriösen Broker an der Seite, wie sich in unserem Vergleich zeigte. Dies konnten wir auch in unserem Erfahrungsbericht so festhalten.

Um mit Digitalen Optionen Erfahrungen zu sammeln, müssen Trader sich im Vorfeld ein umfassendes Hintergrundwissen aneignen. Daraufhin können Sie mit dem Binäre Optionen Broker Vergleich beginnen, um letztendlich ein Handelskonto bei einem seriösen und kundenfreundlichen Digitale Optionen Broker eröffnen zu können. Binäre Optionen sind riskant und eignen sich nicht für jeden Anleger. Wer handeln möchte, hat mit IQ Option einen seriösen Broker an der Seite, wie sich in unserem Vergleich zeigte. Dies konnten wir auch in unserem Erfahrungsbericht so festhalten.